⚡️最近市场起起伏伏,对于现在走到哪一步了、这波行情到底是开启牛市的号角还是熊市中的反弹,争议还很大。

熊市难赚钱,牛市好赚钱。我们总是会觉得,如果能判断市场走向、能看清现在处于行情的哪个阶段,那就可以获得更好的投资结果。然而现实是,很多时候往往只有走完一段行情之后,我们才知道它到底是牛还是熊。

那既然行情难以预判,身陷市场“不确定性“中的我们又应该如何自处?如何避免在套牢和踏空里反复横跳呢?有没有什么通用的策略能让我们安稳地穿越周期?

带着这些问题,这一期节目我们有幸串台「中欧基金」,和中欧基金播客的主理人嘉捷以及中欧基金的基金经理张学明,一起探讨了几种适合普通投资者的稳健配置思路,希望能帮大家找到自己投资中的「锚」⚓️。

【收听雷达】

02:02风浪越大鱼越贵?没有“这次不一样”,波动高、轮动快是A股的常态

04:56怎么借力“周期”和“分散”做好配置?达里欧和《对冲基金奇才》是这样说的

11:16别随便定义自己是高风险投资者?可能你想要的只是一直涨而已

15:38为什么把鸡蛋放在不同篮子里还是赔了?因为可能本质上他们都是一种篮子!

22:46我们可能都误解了「全天候策略」,其实不用预判行情也能挣到钱

33:02虽然名叫「全天候」,但其实也有遭遇市场「逆风」的时候?!

38:48在同一个资产类别里做分散配置是个伪命题吗?

42:27为什么国内没有一个类似于标普500这样具有代表性且长期又能打的指数?

62:58海外盛行的60/40股债组合是更适合普通人的「懒人」投资策略吗?

69:18不是每个人都能踏准时点赚一波再全身而退,对于普通人来说最重要的,是找到投资中的「锚」

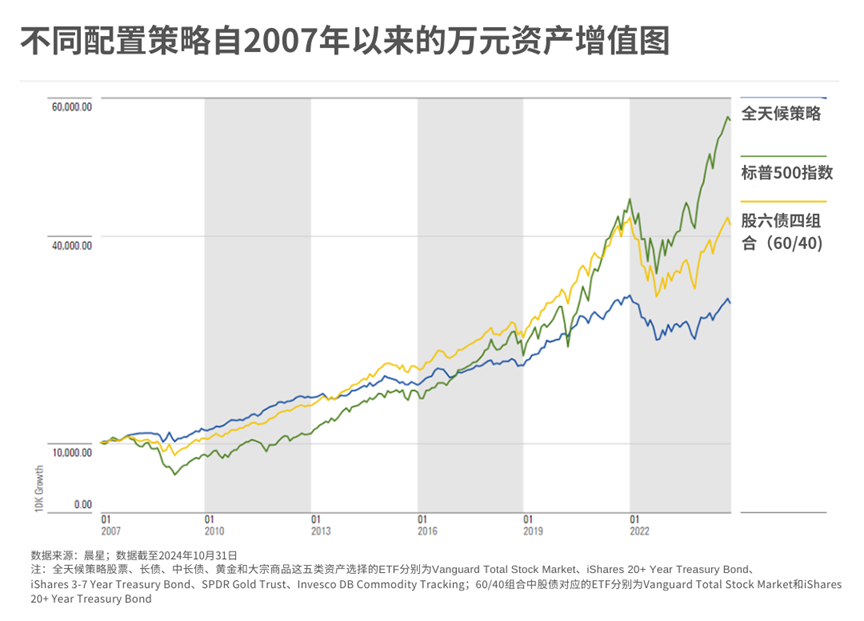

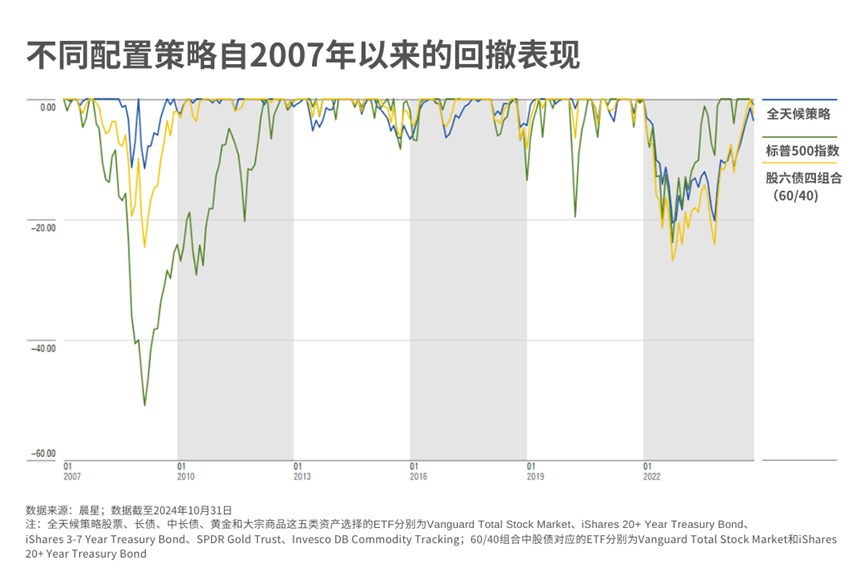

全天候策略、60/40策略以及标普500自2007年以来的业绩表现和回撤:

【本期嘉宾】

晨晨,「晨星投资说」主理人

嘉捷,「中欧基金」主持人

张学明,中欧基金多资产及解决方案投资部基金经理

【幕后团队】

制作人|重阳

编辑|晨晨

策划|晨星中国编辑部

出品|Morningstar晨星

免责条款:©2024 Morningstar 保留所有权。此处提供的信息、数据、分析和观点未经任何监管机构审查或批准,不构成投资建议;截至撰写日期,仅供参考;可随时更改,恕不另行通知。本内容并非买卖任何特定证券的要约,也不保证其正确性、完整性或准确性。过往表现不保证未来结果。Morningstar 名称和标识是 Morningstar, Inc.的注册商标。这里的内容包含 Morningstar 的专有资料;未经Morningstar 事先书面同意,不得以任何方式复制、转载或以其他方式使用本文章的全部或部分内容。市场有风险,投资需谨慎。此资料、数据、观点仅供参考,不构成任何投资意见或建议。基金过往业绩不预示其未来表现,投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

2662

2662 8

8

核心逻辑:周期、分散配置。

在不同的市场阶段,不同的资产会有不同的表现,把它们组合在一起,无论什么市场环境都能提供比较平稳的收益。

📚《对冲基金奇才》:“分散化”是投资唯一的圣杯。

真正的分散化是背后驱动的分散化,而不是统计的相关性。

「✅人类天生不适合做投资」

人进化是为了生存,杏仁核在情绪或受到危险时的反应会优先于你(前额皮层)的理智反应。

如果过度追求收益,是负责情绪的杏仁核在主导大脑,做出情绪化反应。

高波动可能带来很多错误的投资决策。先管理好风险,不做出错误决策,才能赚到钱。

「✅误区1 - 任何时间点都赚钱」

分散化 - 风险管理:组合里一定有表现好的和表现不好的。卖出浮盈较多的,买入亏损较多的,做再平衡,长期一定能贡献正收益(高卖低买)。

核心理念:不同的收益来源和不同的资产对整个组合的风险贡献比较接近,起到真正的分散化效果。

风险再平衡:根据不同的市场环境和经济周期,做不同的比例搭配。

配权重:风险平价模型,通过把低波资产加杠杆匹配高波资产。风险贡献均衡,而不是等权重。

国内改变:选择资产 → 配权重,根据风险评价配置。低波资产加杠杆增波匹配高波资产,或高波资产太高降一部分波动,匹配低波的属性。

「✅误区2 - 经济好就超配股票」

1)经济四象限

每一个象限的风险贡献均等,在各个资产(股票、商品、债券、黄金)上分配更合理的权重。

2)分配权重

权重在设计之初就确定好了,定期根据资产的波动率再做再平衡。通过偏被动的配置,应对大部分市场环境。

每一个象限的权重都放了25%,再根据风险的波动平衡再分配一次权重。

不管哪个周期,总有一个象限是赚钱的,可以cover其他象限的亏损。

「✅全天候 - 历史表现」

从1973~2024年,只有 1980.2022 年经历过回撤 20% 左右,长期年化收益5%左右。

仓位:30%股票,45%债券、15%黄金和大宗商品。

更适合利率向下的环境,因为债券仓位较高,受债券市场影响较大。

国内是被动 + 阿尔法,一个产品。国外是纯被动 + 阿尔法,两个产品。

「✅全天候 - 权益版」

降波:通过配置波动更低的资产,降低股票的整体波动。再通过配置更加多元的风格。

先降波,再让债券加杠杆,然后再匹配。先在权益资产内部做好全天候,然后再搭配其他大类资产。

「Smartβ+α」

降低A股波动,整体收益分布更均匀。

逻辑:找到四个长期有效、不同维度的因子——景气、价值、质量、红利,与企业的生命周期相匹配。

景气:企业生命周期在成长期的公司。

质量:企业生命周期比较成熟。

价值:出清反转的公司。

红利:企业生命周期末期。

「✅风格」

1)得先知道

知道赚的是什么钱,知道有这几类风格。才会正确的审视当时的业绩,才可能做出正确的决策。

降波:再平衡、组合几类风格。

2)相关性较低

通过风险平价,高配低波、低配高波,降低组合波动,提升风险收益比。

如果追求绝对收益导向,红利类权重高于成长类,整个组合波动下降。

在熊市的时候,因为你有红利,不会亏太多钱。在牛市的时候,因为你有成长,不会跑输太多或能跑平。组合的收益来源更加多元,也能提升长期坚持持有组合的概率。

「✅聪明的钱」

1)理性资金流入

价值策略(买低估)愿意买流入的这笔资金是左侧理性资金。

理性资金持续流入可能是一个底部的信号。

2)投资者行为

根据4个smartβ映射出不同的投资者,观察他的行为,判断市场的状态。

具象化成不同的投资者观察市场。比如红利类偏价值,是偏理性机构、更聪明的资金;偏成长类,是偏趋势性的资金;科创、创业、券商etf是偏情绪资金;质量是偏做多中国的资金。

「✅60/40股债组合」

在海外是相对均衡的组合,甚至可能股票的风险贡献还稍微多一点。长期是个中波的产品。在国内,要么是风险偏好尤其高的,要么是尤其低的。印度也是如此。跟国家的经济发展状态有关。

只有整个社会的平均回报慢慢收敛,大家才会愿意接受一个中等的回报。

「✅中波产品」

比较适合大部分投资者,夏普比高波资产要高。

中波跌的时候少一点,涨的时候也少一点,做出错误决策的概率变低。

不要受自己的情绪影响,不过度追逐(投资里最容易亏钱的部分)。

「✅择时」

海外对择时的长期自信度非常低。不容易做对,而且做错一次影响很大。

选对 → 不要选错。

从风险的视角(再平衡)做这件事,比用赚钱视角鲁棒性(系统面临内部结构或外部环境变化时,保持其功能稳定运行的能力)高一点。

控制风险:投资组合里不能太单一;有某个资产/风格在一段时间内跟其他差距拉大时,开始关注,比如成交量、换手率等指标,慢慢再平衡。

「⚓️投资的“锚”」

先认识自己,树立正确的投资观念、正确的锚(合理预期)。

不要忘了A股的特性是波动较大,适当的风险管理、降波让自己投资体验好一点。