经历了近期市场的暴涨暴跌的刺激的过山车行情,我们想探讨一种能够给我们提供长期持续收益的资产品类——红利资产。

这期节目,我们将从what-why-how逻辑出发,跟大家一起明明白白搞懂广义的红利资产和红利策略的概念和收益来源,从复杂系统视角观察它与成长性的股票有什么内在区别?同时我们投资时又会遇到什么样的估值陷阱?

最后,我们想斗胆聊一聊对价值投资的理解。

为庆祝播客订阅破3万,本期节目特别送出10份十分吸引定制书签,送给评论区点赞最多的前10名评论(截止时间:9月16日早上7点前)

=================================

本期嘉宾:

- 亮哥(某银行总行投顾部负责人)

本期主播:

- @石磊TheAttract 微博:石磊Attractor_MS

- @敏-姐 公众号:刘敏的咖啡馆

加听友群请联系小助理微信:TheAttractor_szzl

本期文字稿:红利策略:低利率时代的高息资产

本期节目中提及的两期过往播客:

===============时间线===============

05:18 嘉宾亮哥的主要仓位是小微盘股+红利:红利的配置是红利etf+自由现金流etf+自己银行的股权,个人养老金账户配置是红利增强;

06:45 最好的投资策略是能放大钱的资产:收益=本金*收益率;

07:37 亮哥的访客体验:很多高净值客户把银行股当成三年期银行存款替代,传统“卷心菜”行业的客户也在收缩资本开支,把资金放在规避风险的资产里进行配置;

09:40 虽然红利的短期波动不小,但三年以上来看,红利的风险相对较小;所以红利天然适合长尺度投资,实现得利增长;

第一部分 红利资产的收益来源

红利资产的收益构成,主要包括股息收入、估值回归和企业自由现金流。特别是2022年是分水岭,A股企业现金流改善、资本开支减少,使得红利策略从“防御型”转向“可持续收益型”。

10:36 红利资产的收益来源:资产本身有内在增长的自由现金流,即企业的内在价值。2022年之前,整体A股的非金融企业现金流是不太好的,要从股东手里拿钱,但2022年之后,就开始特别适合自由现金流和股息这类投资策略了;

12:20 2022年发生了什么?经济下行,企业减少资本开支,盈利虽然不好,但现金流改善了,所以红利策略生效;

13:57 其实现在的红利已经不是10年的红利了,基本面发生了巨大的变化。红利收益来源拆解:股息+低估,但长期还是靠赚股息的钱;

15:42 当经济停止下滑,资本回报停止恶化,资金会回归市场,市场上涨。当下A股和港股相对债券的风险溢价都到了历史平均水平,所以不能从低估视角来评估股票的投资价值,未来要从资本回报率的改善来进行跟进;

17:29 如何识别上市公司的高分红是价值洼地还是价值陷阱?最重要是看企业的内存价值是否稳定,自由现金流能否稳定甚至增长;

19:10 自由现金流与股息的区别:自由现金流是先行指标和驱动指标,而股息是一个结果指标;

20:17 亮哥金句:把收益交给时间,把波动交给分散,把判断交给纪律;

20:57 红利策略有三种类型:类型1、股息分红的红利策略。

三款广义红利指数近10年收益复盘:

- 中证红利近10年的全收益=3~4%净价收益+5%股息收益;

- 自由现金流19.5%全收益=指数15%净价收益+4~5%股息收益;

- 东证红利低波13.7%全收益=9%净价收益+4~5%股息收益;

23:33 红利策略类型2、回购策略:

把企业获得的现金流用于回购自己的股票,提升每股收益。在股市风险偏好比较好的市场里,尤其是美股市场里,回购是个非常主流的策略和收益分配方式。这也是美股难于下跌的原因,因为筹码非常集中。A股回购企业数量和金额也在逐年上升;

29:47 类型3、自由现金流策略:

对上市公司的自由现金流率来进行排序,是一个进攻性更强的策略,也更适合风险偏好更强的市场;

31:29 经济周期不好的时候,为什么要持有以周期类股票为主的红利指数呢?红利策略初心并非偏周期、偏成熟、偏防守的行业设计,要把收益来源和风险敞口分开来看:收益来源是投资初心,风险敞口是不得不承担的市场不确定性;

36:40 从价值发现角度来看,红利股与成长股的区别:红利是一个回归型的负反馈格局,成长股是一个突破型的正反馈格局;

38:55 现在的红利指数的编纂规则已经暗含轮动的逻辑,主要看投资者是相信强者恒强还是均值复归;

第二部分 红利策略的具体操作

深入探讨不同类型的红利策略(如红利低波、自由现金流、回购策略等)的构建逻辑、行业分布、风险特征和适用场景。策略的“初心”是现金流,而非行业标签。反内卷政策对传统行业集中度的提升,也为红利策略带来新的机会。

40:08 什么样的市场最适合红利策略?企业内在现金流改善的市场,市场情绪不追逐成长的市场;

44:33 所以成长+红利是一个比较好的投资组合:长期正收益,短期负相关;

45:41 各种红利策略etf的区别:

共同的策略初心——选择内在价值稳定且现金流充沛的资产。

- 自由现金流不含金融&地产,富时的集中度比较高,大中型龙头;

- 红利策略衡量股息率,偏周期;

- 考虑低波是红利低波策略,类债股,银行占比接近一半;

- 红利质量又加入了业绩增长和财务稳定性因子;

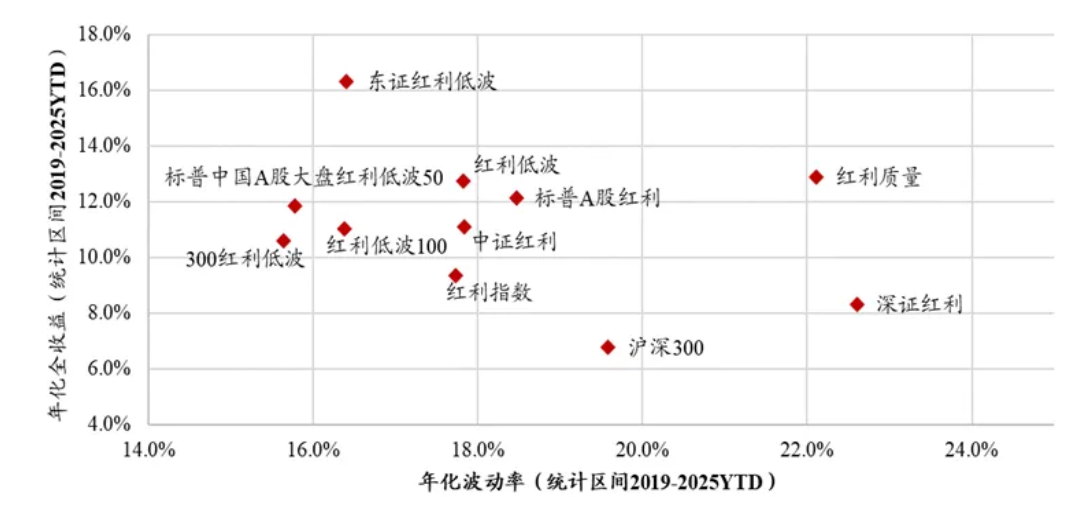

反直觉:高风险、高波动未必高收益,反倒是低波动能带来高收益;

49:21 这些红利策略行业,国企多竞争格局稳定,会大概率受益于这次反内卷,解决供需失衡问题,国家也会配合出台很多分红和回购政策,同进还有可能提升行业集中度,让生存下来的企业估值更高;

53:24 很多专业投资者期待看清底仓持仓来理解红利策略,其实没有意义,这样无法理解红利策略真正的利润来源;

57:18 红利策略的投资风险,就是”心痒痒“的风险,解决方案:可以在宽基指数里增加一些自由现金流因子,长期的得利增长、持有收益都会有明显提升;

01:00:34 红利策略与小盘股在自组织临界下机制的差异:正负反馈的自组织临界区别,赚的是企业内部现金流的钱,不是二级市场羊群的钱;

01:02:15 亮哥的小盘策略采用的也是负反馈模式,即最小市值策略,所以标的是中性的,只是策略决定是正反馈还是负反馈;

01:04:31 行动指南:红利策略非常适合定投,复利增长适合定投,尤其是在回撤期或者滞涨期;

01:05:03 亮哥的组合,红利与自由现金流五五开,有港选港,有钱就配,择时压力小。

34441

34441 159

159