特邀主持:小于,95后媒体人,常驻北京,关注金融领域,致力于做金融报道的“好翻译”,让深度内容更接地气儿。

本期嘉宾:酒神之舞(公众号:基客星球) 七年央媒+七年证券、基金从业经历,外加两年深漂,目前专注基金营销、基金产品观察的自媒体,同时(力争)拓展对金融机构的广告公关业务。

反串嘉宾:老陈(播客:深聊投资人)曾担任证券报资深记者、公募基金子营销策划总监、c联社基金副主编,中基协首任媒体监督员。

本期播客时间轴:《基金投资者状告基金经理,风格漂移与适当性义务引热议》

主持人小于介绍嘉宾:资深媒体人酒神老师、老陈聊资管的陈老师。

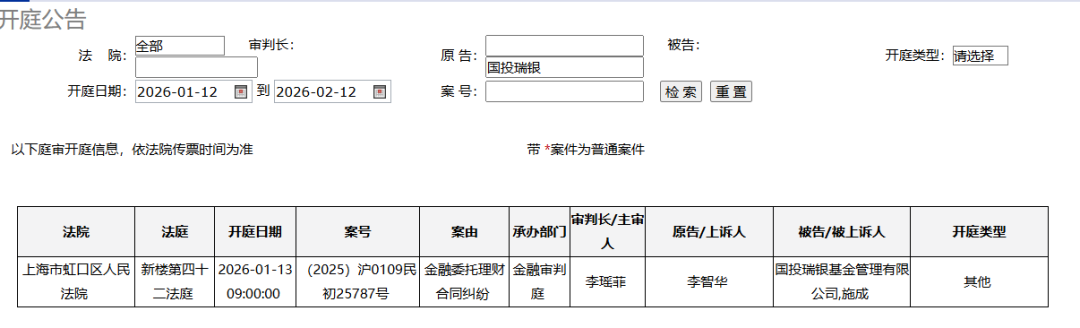

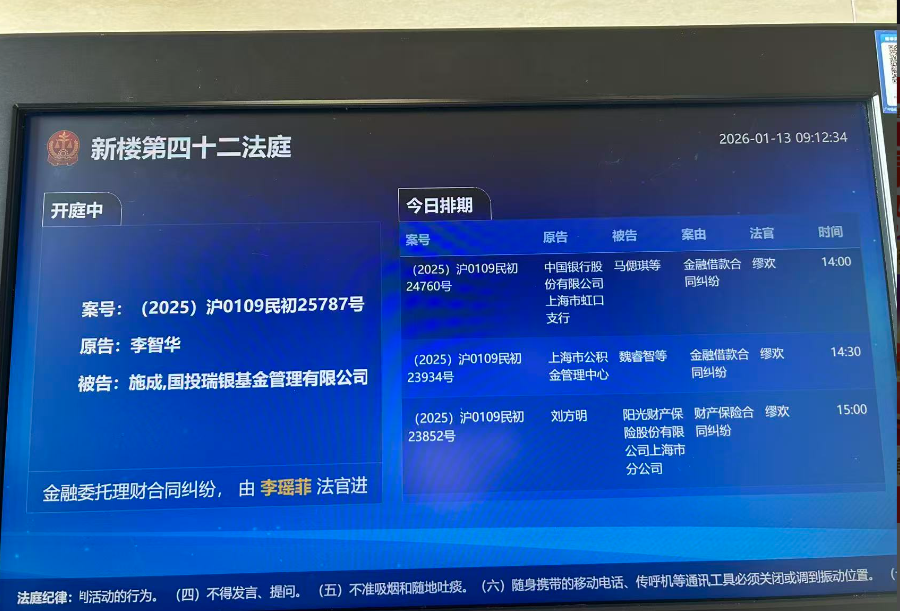

引出核心话题:2026年1月13日,上海虹口法院开庭审理一起基民同时起诉基金公司和基金经理的案件,探讨其背后信号。

案件信息有限,原告、被告及具体诉求细节尚未公开。

案件特殊点:罕见地将基金经理个人列为被告。

涉事基金经理背景:曾管理超百亿规模,在新能源牛市时期是“当红”基金经理,管理规模一度突破200亿,但随着行业下行,规模和业绩回撤巨大。

争议焦点基金:初步信息指向“国投瑞银进宝灵活配置混合基金”。

03:16 - 07:09 | 探讨“风格漂移”与起诉动机猜测风格漂移现象:该基金在2025年二季度后,前十大重仓股从新能源(如宁德时代)大幅转向AI科技股(如寒武纪、工业富联),被部分媒体视为“风格漂移”的证据。

起诉动机分析(猜测):投资亏损:原告可能在2021年基金净值高位(约5-6元)时买入,当前净值约3.28元,处于浮亏状态。

诉求与理由:原告可能依据当初销售时对基金经理“新能源专家”的承诺,与当前持仓不符(转向AI),试图以此为由追回损失。

法规契机:近期《证券投资基金法》关于风格漂移的新规,可能为投资者提供了新的诉讼依据。

“风格漂移”本身难以清晰界定,尤其对于名称模糊(如“灵活配置”)或业绩基准宽泛的基金。

投资者真实诉求:核心是能否赚钱。如果基金因“漂移”业绩优异、持续创新高,投资者通常不会反感甚至可能感激;反之,若因“漂移”追涨杀跌导致巨亏,则会引发强烈不满。

历史案例:提及张坤(易方达中小盘改名为易方达优质精选)和袁芳(文体娱乐基金持仓变化)的例子,说明业绩是平息“风格漂移”争议的关键。

法律有规定,但在公募基金领域缺乏非常具象化、量化的案例和标准,更多是道德红线(如禁止老鼠仓、内幕交易)。

行业影响:风格漂移的基金经理可能难以进入大型机构(如社保、银行)的白名单,监管的严厉态度部分出于保护投资者和维持行业标签清晰度的考量。

本质探讨:在熊市中,风格漂移常与“投资能力差”、“追涨杀跌导致巨亏”划等号。

15:00 - 23:28 | 聚焦“适当性义务”与销售环节责任责任主体

适当性义务是基金管理人和销售机构(银行、券商、第三方平台)的共同责任。

关键环节:风险测评、风险提示(是否充分、醒目)、产品与投资者风险等级的匹配。

现实困境:销售端夸大宣传:可能存在销售为促成交易,口头承诺收益、淡化风险,甚至协助投资者“绕过”风险测评要求的情况。

投资者非理性:投资者可能因追逐热点,主动购买超出自身风险承受能力的产品。

打破刚兑:资管新规后,基金、银行理财等均实行净值化管理,“买者自负”成为原则,但投资者教育仍需加强。

行业趋势:标准化、透明化、流动性强的产品(如ETF)规模快速增长,反映了市场的选择。

投资者在高点买入承受巨额亏损,近期市场大涨(提及“4100多点”)加剧心理落差,可能是提起诉讼的直接情绪驱动。

合规与现实的冲突:尽管基金合同风险提示详尽,机构从法律上胜诉概率大,但为应对投诉压力、维护声誉、避免监管问责,常选择“息事宁人”,进行不同程度妥协(如退还管理费、给予补偿)。

部分投资者擅长利用投诉机制,给金融机构造成巨大运营和考核压力,导致基层员工有时需个人承担补偿。

行业启示:基金公司应在营销宣传中避免过分夸大业绩,明确、醒目地提示风险,遵守关于直播、宣传材料的新规。

降费潮的连锁反应:基金费率下调影响了整个资管生态链,导致代销机构(银行、支付宝等)的中间收入下降,进而压缩了其可提供给客户的增值服务与权益。

32:53 - 结束 | 总结

主持人感谢嘉宾,并总结本次讨论围绕基金投资中的风格漂移、适当性义务、投资者保护与行业生态等核心议题展开。

899

899 11

11