🎤本期嘉宾:

南添@望岳投资创始人,私募投资经理

⏯️本期简介:

好大哥南添老师返场,本期我们聊了聊投资光谱的右移。老南反复强调要尊重环境,寻找客观世界和主观判断的交集——这里才是仓位表达。

上一次他帮我找到了拷问基金经理的框架:从个人经历→市场观→投资观→投资方法。

这次他又帮我补上了一块重要拼图:复盘逐年行情下的思考和决策,梳理「来时路」。

和好大哥们聊天从来都是开心的,他们有种过来人的云淡风轻,也真心为你好。

所以,欢迎你收听本期节目。

此外,由于我们不可避免地谈到了一些具体标的,所以容我把风险提示和免责声明挪到前面。合规至上,理解万岁。

⚠️播客中主持人和嘉宾提到的股票均不构成投资参考或建议,仅作交流之用。提到的基金业绩为三年以上公开数据并且不代表其未来表现,提到的投资回报来源拆分不等于基金产品实际收益。your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

🎯时间轴:

00:31 沪深300回到2020年,我不理解!

老南:复利变单利就是这么残酷,但关键是这种变化并非事实,而是大家的预期。

08:30 外资脚底抹油很正常,因为美联储给了5%+的无风险回报,比价效应太明显了。

10:04 过去20年的A股何尝不是在比价效应里吃亏呢?

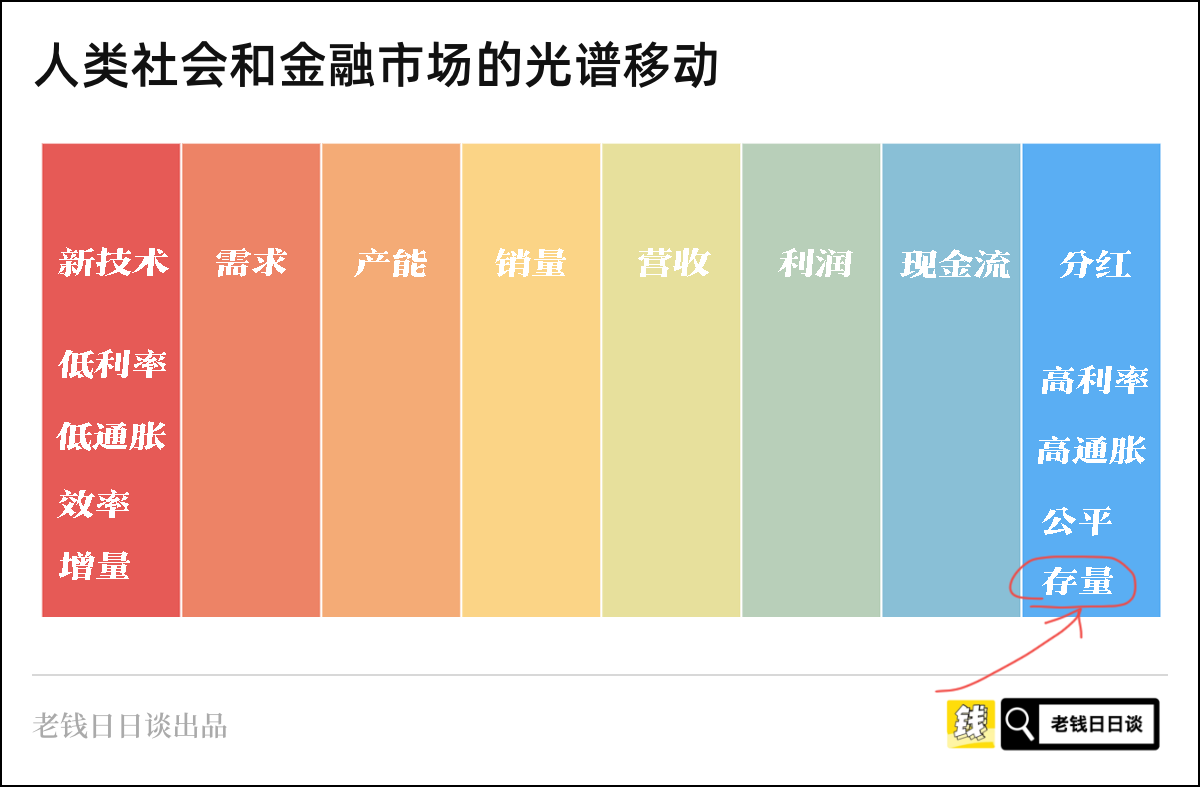

13:06 本期重点!投资光谱的右移⭐️

存量世界,现实世界和金融市场都会自发地向右迁徙,这是客观规律,但是也很残酷。

存量世界的通用法则——谁有现金流,谁赢。

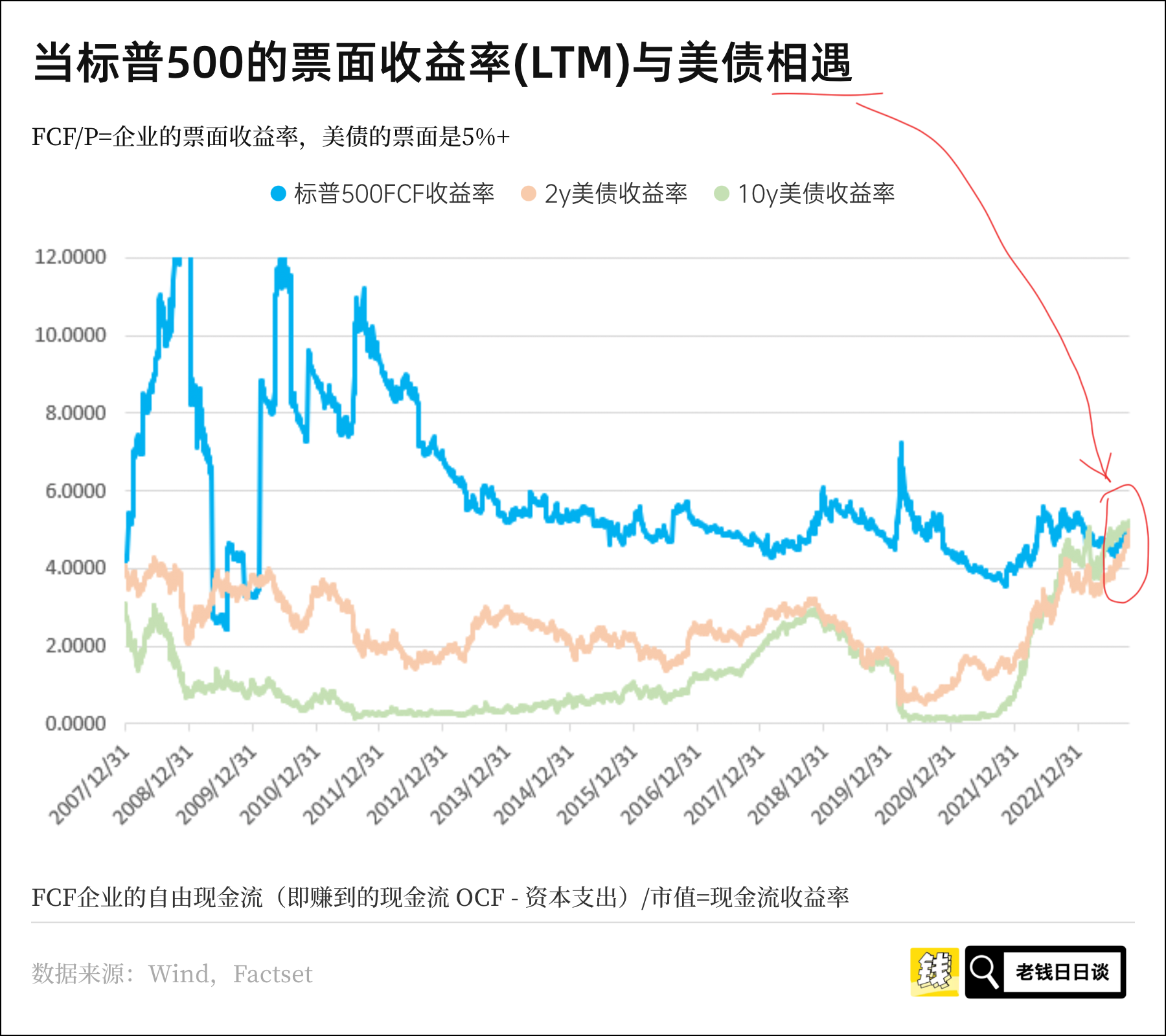

23:43 一个观察角度:FCF/P=企业的票面,美债的票面是5%+

企业的自由现金流/市值=现金流收益率

31:18 利率高位运行的逆风期,老南的应对思路——

收缩品种,挑选那些在逆风期也能活下去的企业,存量环境真的很残酷。

40:21 光谱的左侧现在如何呢?

41:41 今年表现好几类资产和策略:微盘、量化、石油、黄金,挨个唠唠

48:27 本期重点!老南回顾来时路:2016年至今的行情复盘与反思⭐️

49:06 2016年:三段论和竞争优势/供给侧改革

53:49 2017年:基本面投资/地产10倍

54:50 2018年:加仓扛熊市 / 健身 / 体系开源 / 走出去链接世界

58:52 2019年:跌停板的茅台 / 反弹 / 平淡

1:01:04 2020年:巨浪时刻 / 规模效应的来源 / 开通收益互换,去美股太平洋里游泳 / 对放水的力量没有概念 / 每天都想卖 / 投研范式的转变 / 金融泡沫与技术革命 / 摩德纳

1:26:59 2021年:完美开局 / 算不过来账了 / 深挖规模效应 / 意识到世界是非理性的 / 决定减仓 / 开始看宏观

1:42:36 2022年:俄乌战争和加息 / 对抽水的威力没有概念 / 更加尊重宏观

1:52:17 2023年:加息风暴中,挑选坚强的选手活下去

1:57:09 深刻理解「价本位」和「量本位」——这是两片土壤的底层价值观

2:01:56 长期回报率的构成⭐️

📁本期内容相关资料:

- 下图本期节目我认为最重要的一张图!

如果们用一个光谱「新技术/需求-产能-销量-营收-利润-现金流-股息」来观察股市的情绪变化就不难发现:增量时代,easy money的阶段,市场乐观地在意新点子、销量、营收;存量时代,市场悲观地只看能拿到多少股息?而股息来自现金。

- 02:19提到的单利债券和复利债券的区别,举个例子:

- 13:10提到的美股估值见底所使用的指标:

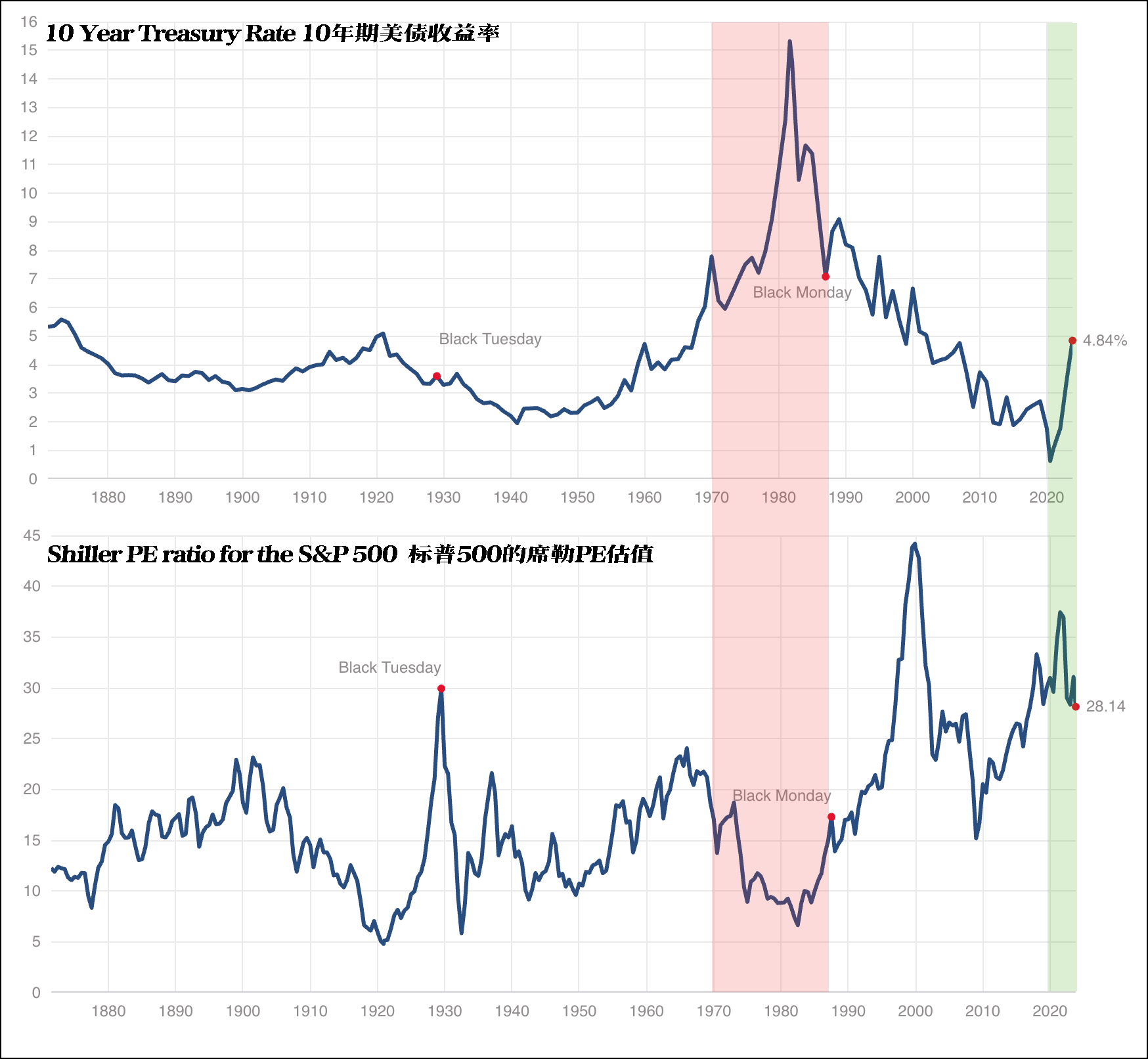

- 26:06提到的标普500的估值

很明显,红色区域1970s~1980s年代的状态是:美债利率高,美股估值低。

而现在美债利率高,美股估值却并未大幅降低。so...

- 1:01:09提到的,老南第一次看到换电的场景,弯腰那个是老南,刘姥姥既视感(开玩笑):

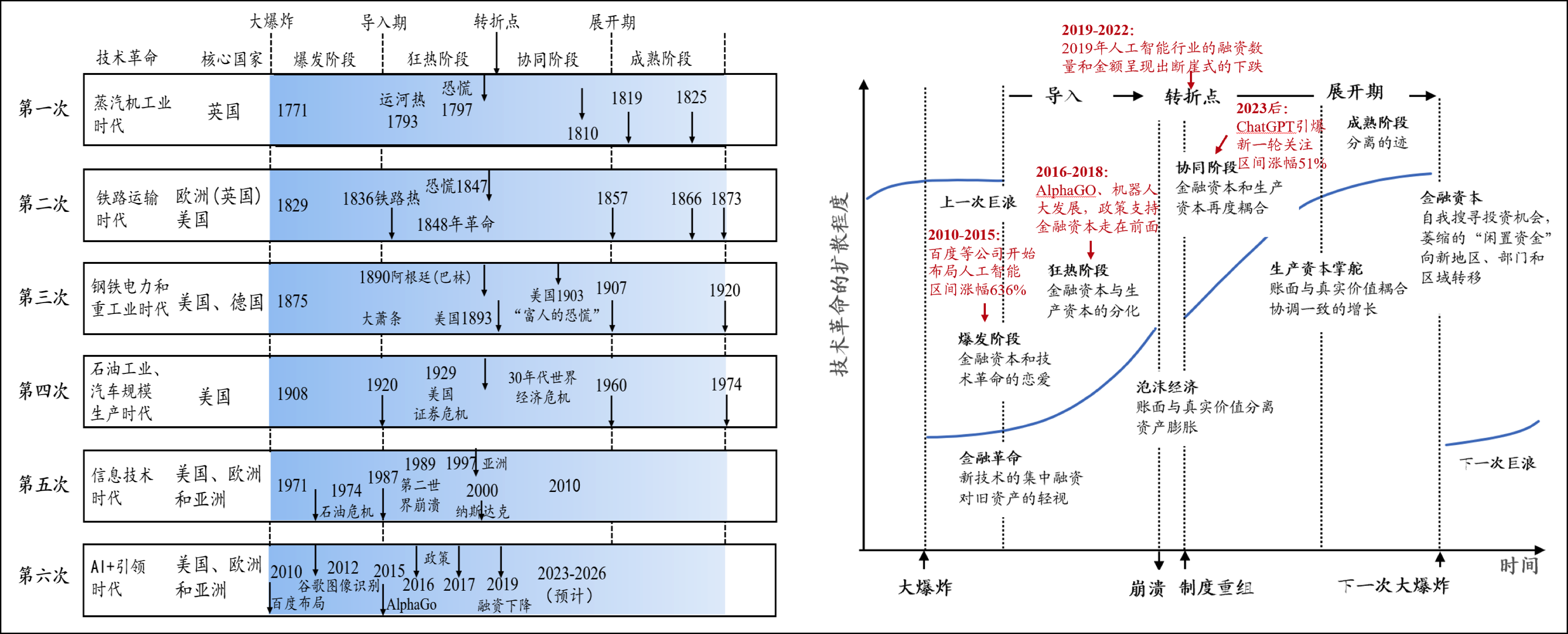

- 1:19:17提到的Carlota Perez的个人独立站以及她的著作《技术革命与金融资本》中关于几轮技术-经济范式的变迁——科技成长产业主题投资的关键正是把握这种范式变化,其中「演化经济学」是重要理论基础。

- 此外,《技术革命与金融资本》这本书属于中国人民大学出版社的「演化与创新经济学译丛」系列,这个系列中的另一本《演化经济学与创造性毁灭》同样推荐给大家。核心解决两个问题:

①资本市场单纯围绕技术如何进行定价 ②哪些企业会被技术淘汰,而哪些会胜出

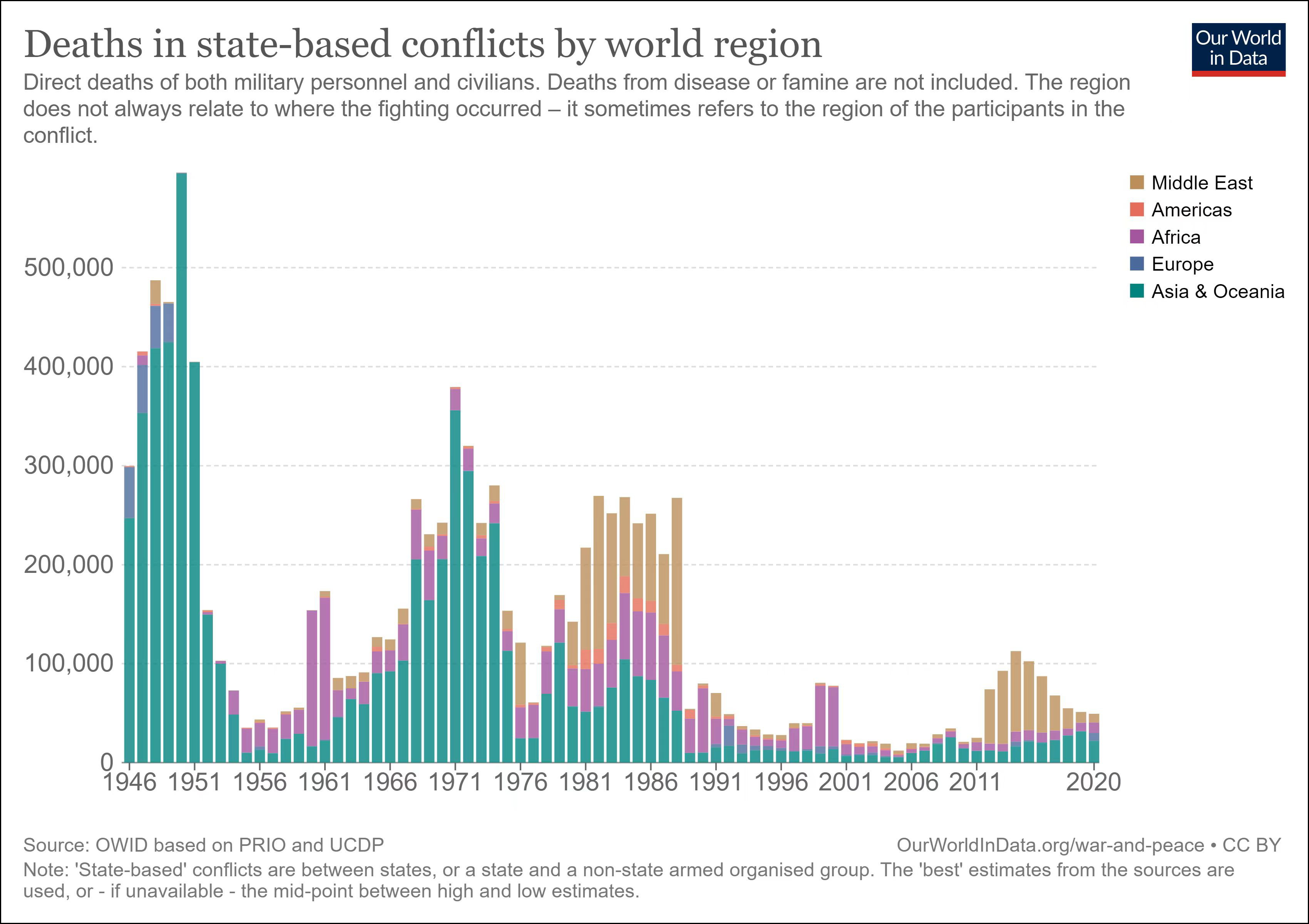

- 1:39:55提到的每年因战争而死亡的人数统计(含军人和平民)

事实上,1990~2020(图1)这30年的「和平叙事」在历史长河中才是一段特殊时期——世界格局稳定,一超多强。全球化浪潮下分工明确,大家搞发展,效率优先于公平。超级强国美国可以用各种影响力和非战争的制裁手段来控制大规模热战的爆发,推进资本和经济的全球化进程。

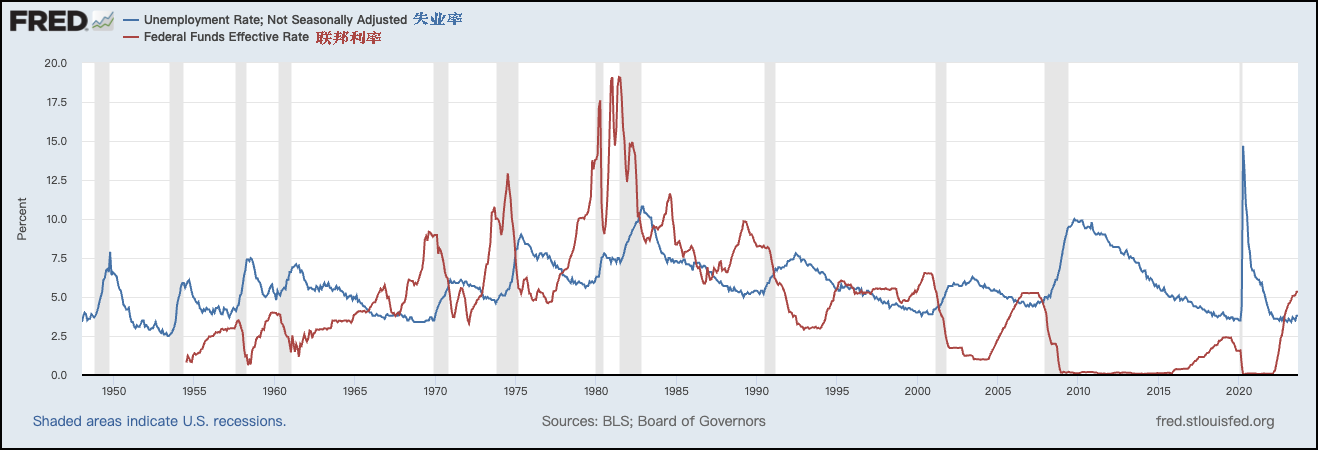

- 1:45:28提到的「加息的本质就是要让失业率上升」,那我们就来看下加息和失业率之间的关系,见下图。

图中灰色区域为「经济衰退期」,加息(图中红色),加到失业率(图中蓝色)进入上升通道,等经济衰退了,再降息刺激经济。

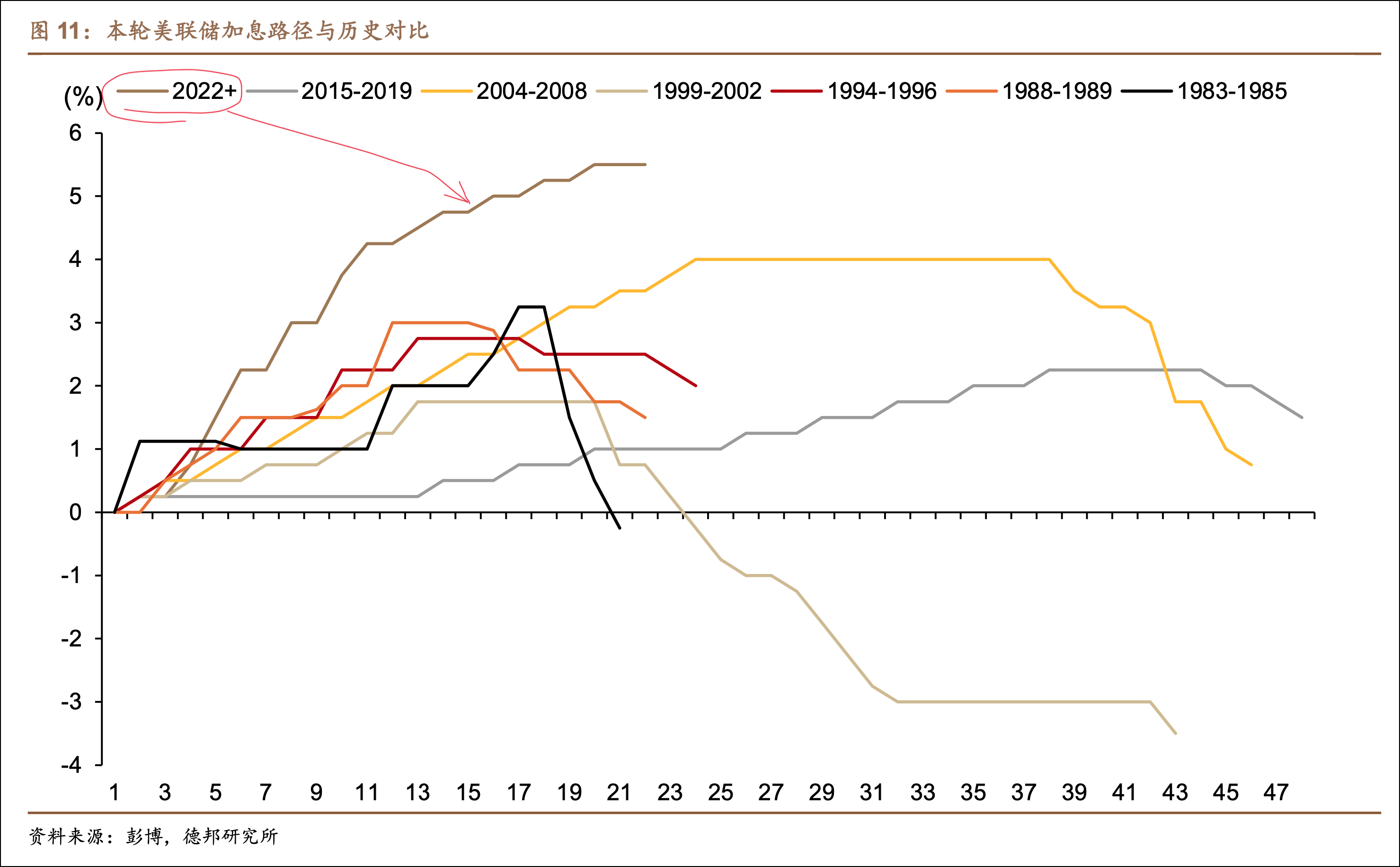

- 1:50:17提到的为什么说「本轮加息的力度和速度是史上没见过的」,看图就明白了:

- 1:52:47提到的那篇关于马太效应的研究报告:《6.4万只股票揭露的真相:A股、美股及全球股市的马太效应》

📣 欢迎关注@老钱日日谈 ,如果播客没听够,可以来公众号找我,几乎日更。

49591

49591 454

454