大家好,我是大卫翁,“起朱楼宴宾客”是我用来记录这个大时代的播客节目。

我的年末季策划,怎么能少了和Ricky的对谈呢?在上海最冷的一天(物理意义上和心理意义上),我俩在小宇宙指挥部里,从国内聊到了国外,从宏观政策聊到行业机会,还穿插了一些灵光乍现的奇思妙想。

和上一期从普通人视角出发的复盘《vol.57.请回答2023:为何我们的体感会如此“糟糕”》不同的是,这一次我们更多是从机构投资者的专业视角进行的复盘和展望,所以可能术语和名词会比较多,还请海涵。

由于技术原因,这期节目是一个剪辑版本,相对完整的版本我会放在知识星球里。不过精华内容已经得以最大限度的保留,所以如果不追求极致完整的朋友,其实听这期节目也已经足够了。

时间轴:

第一部分 国内宏观

02:06 去年底认为2023年会是撸起袖子加油干的一年,结果呢?

08:52 那么,大家究竟在期待什么?

11:05 找补环节:为什么目前政策面的掣肘从未有过的大?

13:25 展望2024,基于三个理由,我们对中长期的中国依然保持乐观

第二部分 海外宏观

19:20 目前市场对明年美国经济的预期是无比美好的软着陆,这能实现吗?

21:19 去年看对了美债方向,却没赚到钱

22:28 美国股市真的能左脚踩右脚上天吗?

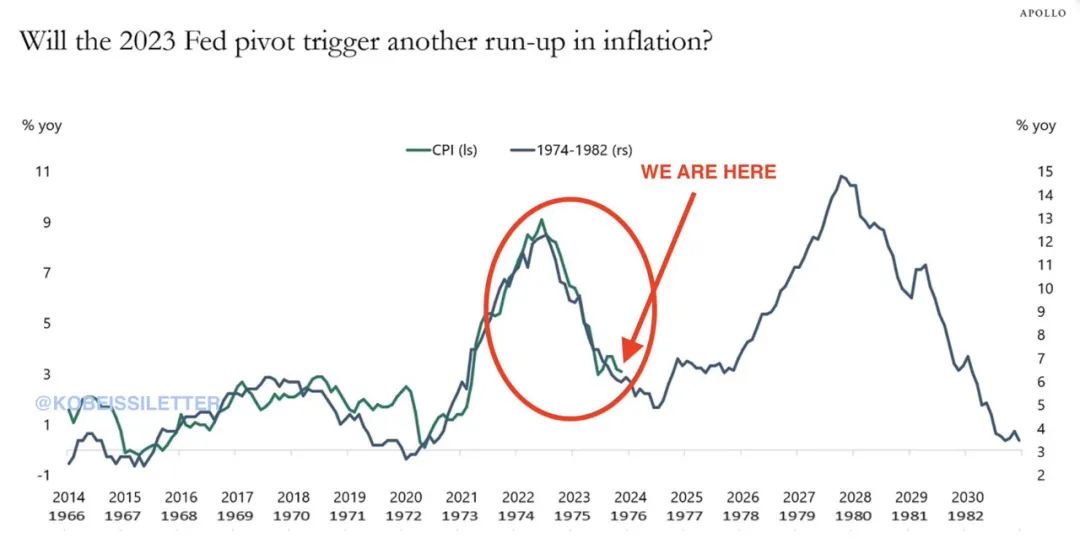

25:41 跳个大神吧,明年的美联储议息路径有两种可能

节目中提到我要放出的那张关于通胀的图:

第三部分 国内资本市场

29:53 双打脸环节:3200不是底、沪深300没有跑赢中证500

31:46 展望2024:反弹是必然的,但究竟会是反弹还是反转?

第四部分 行业机会

36:14 中特估这个说法已经恍若隔世,但红利股的机会依然会贯穿很久

38:08 AI和web3.0,一个向左一个向右,但恰恰代表了新兴技术革命的一体两面

41:17 扯远一点,究竟什么时候现实世界线会和虚拟世界线相撞啊喂?

第五部分 其他大类资产

43:36 我和Ricky过去两期的汇率之争暂时以我获胜告终,但展望未来两人却意外的没了分歧

47:28 关于黄金的最新看法

49:32 我来打自己的脸,关于REITS的一些反思和想法

我和Ricky的打脸特辑:

vol.18.新年特辑:比起复盘2022,聊聊2023的投资机会才是正经事

vol.30.全球资本市场2023年中盘点:判断可以不准,教训必须总结

欢迎大家关注我的新的生活方式播客节目《犬生活》,《在第100回箱根驿传的现场,感受强风吹拂》新鲜出炉!

欢迎在评论区和我互动,或者给我写邮件,邮箱地址qizhulouyanbinke@gmail.com。

延伸阅读:Ricky任职机构的公众号“GROW思睿”,欢迎关注~

节目后期制作:Siri

节目封面:Ximalaya AI

37779

37779 153

153