大家好,我是大卫翁,“起朱楼宴宾客”是我用来记录这个大时代的播客节目。

这期节目其实是上一期的延伸,如果还没听过上一期节目的,建议先去听一下《vol.46.那我应该在伊利里亚做什么?| 投资账三季度复盘》。

既然是一个重大的判断,和一系列重要的投资决策或者说资产摆布,那么之后这可能会成为我播客节目的一个单独系列,一层层的展开,并与大家分享。

最后和大家分享一段刚在财新上看到的文字:

“伯德和马丁•舍温撰写的 《奥本海默传》里,奥本海默在1945年11月2号的一个夜晚,来到了原子武器研究基地,也是电影中为了造原子弹而凭空搭建出来的小镇——洛斯阿拉莫斯,进行了一场演说。

文章中写到,几十年后,他在当时所说的话仍能引起人们的共鸣。他描述的世界就像量子世界一样微妙而复杂。他说出了一个直指问题核心的简单事实:

世界已经不可同日而语。”

欢迎大家给我写邮件互动,邮箱地址是qizhulouyanbinke@gmail.com。

以下为我在节目中提到的一些内容:

《霍华德·马克斯做客鲁宾斯坦秀|即使通胀下降,利率也会长期维持高位》

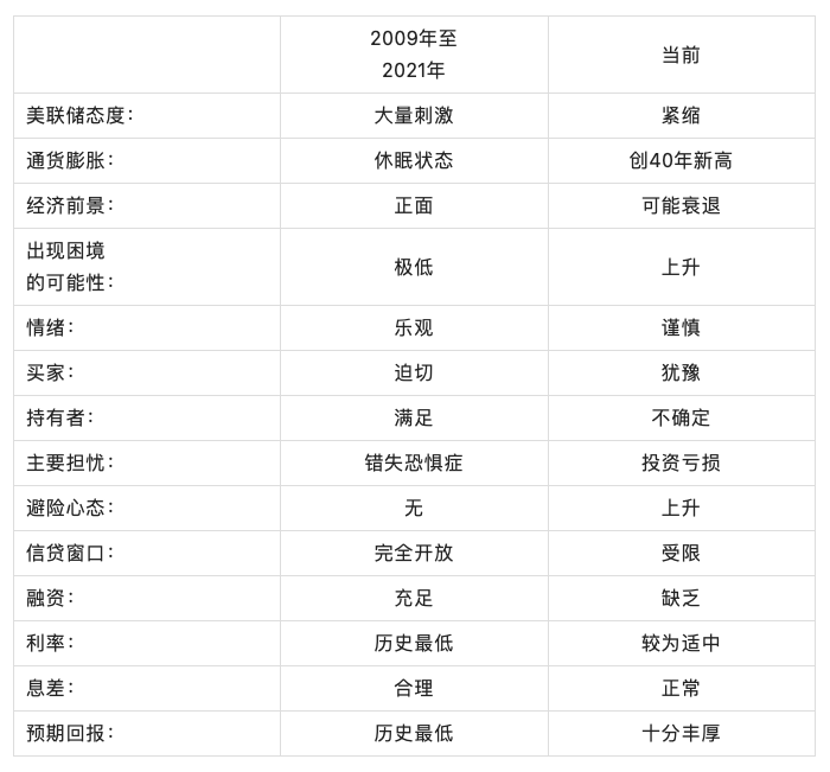

节目中提到的图:

以下是简单时间轴:

01:20 宏大叙事到底该怎么说?由谁来说?

04:20 霍华德·马克斯的简单介绍

06:30 霍华德老先生在过去五十年里只做过五次预测,为什么?

12:35 关于高利率环境这个重大判断的逻辑链条应该怎么说

13:20 过去四十年发生了什么?

16:09 不断走低的利率环境到底是用什么方式来打造金融市场生态?

19:30 现在又发生了什么?

21:50 为什么全球利率会维持在一定的水平?

25:30 一个人经历过的时代,大概率决定了一个人的视野

27:30 那么,现在该怎么办?

34:30 不要基于“不断的”宏观预测做“大量的”投资决策

欢迎大家关注我的新播客节目《犬生活》,必须说明的是,这真的不是一档宠物播客……

欢迎听众加入我的知识星球,我正在好好运营那一片后花园~

节目后期制作:Immersion

节目单集封面:《银河帝国》

23390

23390 164

164